Dengan telah ditetapkan dan diundangkan Peraturan Pemerintah (PP) Nomor 55 Tahun 2022 (PP 55/2022) pada tanggal 20 Desember 2022 lalu, beberapa ketentuan mengenai Pajak Penghasilan telah berubah seperti PPh final 0.5% UMKM. PP 55/2022 ini merupakan turunan dari Undang-undang nomor 7 Tahun 2021 tentang Harmonisasi Perpajakan yang sudah disahkan dan diundangkan pada 29 Oktober 2021 lalu.

pada Tulisan ini hanya memfokuskan pembahasan pada bab 10, pasal 56 – 63 PP 55/2022, yaitu pajak penghasilan atas penghasilan dari usaha yang diterima atau diperoleh wajib pajak yang memiliki peredaran bruto tertentu atau juga dikenal dengan sebutan PPh final 0,5% UMKM

Pajak penghasilan atas penghasilan dari usaha yang diterima atau diperoleh wajib pajak yang memiliki peredaran bruto tertentu ini sebelumnya diatur dalam PP 23/2018 yang merupakan perubahan dari PP 46/2013. Tarif PPh final 0,5% diberikan ketika penghasilan dari usaha Wajib Pajak dalam negeri (WPDN) memiliki peredaran bruto tidak lebih dari Rp4,8 miliar dalam satu Tahun Pajak.

WPDN dalam konteks ini adalah orang pribadi, koperasi, persekutuan komanditer, firma, perseroan terbatas, badan usaha milik desa/badan usaha milik desa bersama)

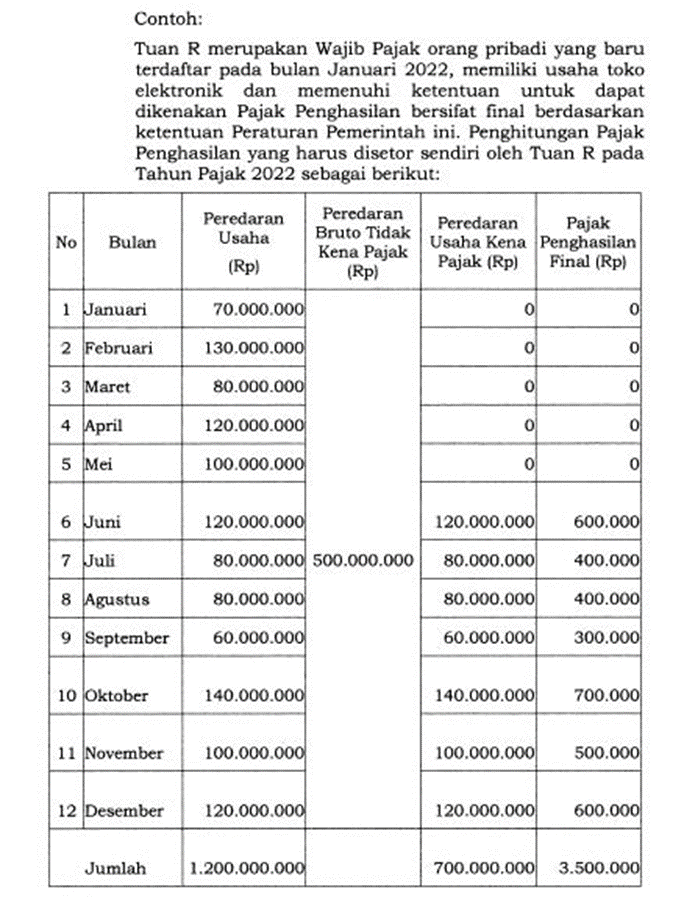

Dengan berlakunya PP 55/2022 Kini Wajib Pajak Orang Pribadi (WPOP) yang memiliki peredaran bruto tertentu, dengan peredaran bruto sampai dengan Rp500 juta dalam satu Tahun Pajak tidak dikenakan PPh, berdasarkan Pasal 60 ayat 1 PP 55/2022.

Peredaran bruto yang digunakan sebagai acuan pengenaan tarif PPh final 0,5% pada Tahun Pajak tertentu adalah peredaran bruto terakhir dari Tahun Pajak sebelumnya. Adapun peredaran bruto harus berasal dari seluruh peredaran bruto usaha. Dengan demikian, besarnya peredaran bruto untuk perusahaan yang memiliki cabang dihitung dengan menambahkan peredaran bruto cabang ke peredaran bruto pusat.

Bagaimana jika Suami dan Istri masing masing mempunyai usaha? Meskipun suami istri memilih untuk melakukan pemisahan harta atau menjalankan kewajiban perpajakan tersendiri,maka besarnya besarnya peredaran bruto tersendiri ditentukan berdasarkan penggabungan peredaran bruto usaha suami dan istri.

Wajib Pajak yang Dikecualikan dari Pengenaan Tarif PPh Final 0,5%

Ketentuan Pasal 56 dalam peraturan tersebut mengatur beberapa pengecualian penghasilan dari pengenaan tarif PPh final 0,5%. Penghasilan tersebut yaitu:

1. Penghasilan yang diterima WPOP dari jasa sehubungan dengan pekerjaan bebas, termasuk:

- Tenaga ahli yang melakukan pekerjaan bebas, yang terdiri atas pengacara, akuntan, arsitek, dokter, konsultan, notaris, pejabat pembuat akta tanah, penilai, dan aktuaris;

- Pemain musik, pembawa acara, penyanyi, pelawak, bintang film, bintang sinetron, bintang iklan, sutradara, kru film, foto model, peragawan/peragawati, pemain drama, dan penari;

- Olahragawan;

- Penasihat, pengajar, pelatih, penceramah, penyuluh, dan moderator;

- Pengarang, peneliti, dan penerjemah;

- Agen iklan;

- Pengawas atau pengelola proyek;

- Perantara;

- Petugas penjaja barang dagangan;

- Agen asuransi; dan

- Distributor perusahaan pemasaran berjenjang atau penjualan langsung dan kegiatan sejenis lainnya.

2. Penghasilan dari luar negeri yang pajaknya terutang atau telah dibayar di luar negeri

3. Penghasilan yang telah dikenai PPh final dalam ketentuan lainnya

4. Penghasilan yang dikecualikan dari objek PPh

Jika seorang dokter memiliki klinik berpraktik dan klinik tersebut berbadan hukum Perseroan Terbatas, maka klinik tersebut diperkenankan untuk menggunakan tarif PPh 0,5% sepanjang Penghasilan bruto dalam satu tahun tidak lebih dari 4,8 Miliar. dikarenakan yang dikecualikan adalah untuk WPOP yang melakukan pekerjaan bebas sebagai dokter.

Begitu juga untuk profesi lainnya, seperti Konsultan Pajak, Jika beberapa konsultan Pajak tersebut membentuk suatu Persekutuan, maka Penghasilan atas persekutuan tersebut dapat menggunakan tarif 0.5% sepanjang Penghasilan Bruto tidak melebihi jumlah 4,8 Miliar dalam setahun

Apabila Wajib Pajak tidak memenuhi kriteria untuk menggunakan tarif PPh final 0,5% berdasarkan PP Nomor 55 Tahun 2022, Wajib Pajak dapat menggunakan tarif Pasal 17 Undang-Undang PPh. Selain itu, dalam beberapa kondisi, Wajib Pajak juga tetap dapat memperoleh fasilitas PPh lainnya, seperti:

- Pengurangan tarif PPh sebesar 50% sesuai Pasal 31E Undang-Undang PPh apabila peredaran bruto sampai dengan Rp50 miliar;

- Pengurangan PPh Badan sesuai Pasal 29 PP Nomor 94 Tahun 2010 apabila Wajib Pajak melakukan penanaman modal baru yang merupakan industri pionir; dan

- Pengurangan PPh Badan sesuai Pasal 75 dan 78 PP Nomor 40 Tahun 2021 apabila Wajib Pajak Badan Usaha dan/atau Pelaku Usaha yang menjalankan kegiatan usaha di Kawasan Ekonomi Khusus melakukan penanaman modal pada kegiatan utama atau pada kegiatan lainnya.

Jangka Waktu Pengenaan Tarif PPh Final 0,5%

| Wajib Pajak | Masa berlaku | Sebelum berlaku PP 55/2022 | Setelah berlaku PP 55/2022 |

| Orang Pribadi | 7 tahun | Sejak Tahun 2022 | Sejak Terdaftar |

| WPBadan, Koperasi Firma,BUMdes, BUMDes Bersama,Perseroan Perseorangan | 4 tahun | Sejak Tahun 2022 | Sejak Terdaftar |

| Perseroan Terbatas | 3 tahun | Sejak Tahun 2022 | Sejak Terdaftar |

Jangka Waktu Pengenaan Tarif PPh Final 0,5% Masa Peralihan ketika berlakunya PP 55/2022

| Subjek | Masa berlaku | Sebelum berlaku PP 23/2018 | Setelah PP 23/2018 s.d. PP 55/2022 |

| Orang Pribadi | 7 tahun | Sejak tahun 2018 | Sejak Terdaftar |

| WPBadan, Koperasi Firma,BUMdes, BUMDes Bersama,Perseroan Perseorangan | 4 tahun | Sejak tahun 2018 | Sejak Terdaftar |

| Perseroan Terbatas | 3 tahun | Sejak tahun 2018 | Sejak Terdaftar |

Apabila Wajib Pajak telah terdaftar sebelum berlakunya PP Nomor 55 Tahun 2022 dan berdasarkan ketentuan PP Nomor 23 Tahun 2018 Wajib Pajak tidak lagi memenuhi kriteria penggunaan tarif PPh final 0,5%, maka Wajib Pajak tersebut tidak dapat dikenai PPh final berdasarkan PP Nomor 55 Tahun 2022.

Cara Menghitung PPh Final 0,5% sesuai PP Nomor 55 Tahun 2022

Secara sederhana, besarnya PPh dihitung dengan mengalikan peredaran bruto dengan tarif 0,5%. Adapun peredaran bruto yang dijadikan dasar pengenaan pajak merupakan imbalan atau nilai pengganti berupa uang atau nilai uang yang diterima atau diperoleh dari usaha, sebelum dikurangi potongan penjualan, potongan tunai, dan/atau potongan sejenis.

1. Wajib Pajak Orang Pribadi

Tarif PPh final 0,5% bagi Wajib Pajak orang pribadi dikenakan untuk penghasilan bruto diatas Rp500.000.000 dalam 1 Tahun Pajak. Artinya, atas bagian peredaran bruto Wajib Pajak orang pribadi sampai dengan Rp500.000.000 dalam 1 Tahun Pajak tidak dikenai Pajak Penghasilan. Besarnya bagian peredaran bruto yang tidak dikenai PPh merupakan jumlah peredaran bruto dari usaha yang dihitung secara kumulatif sejak Masa Pajak pertama dalam suatu Tahun Pajak atau bagian Tahun Pajak. Dengan demikian, apabila total peredaran bruto orang pribadi tidak melebihi Rp500.000.000 dalam satu Tahun Pajak, maka tidak ada pajak terutang atas penghasilan tersebut.

2. Wajib Pajak Badan

Besarnya pajak penghasilan yang terutang dihitung dengan mengalikan jumlah peredaran bruto atas penghasilan dari usaha setiap bulan dengan tarif PPh final 0,5%.

Apabila pada tahun berjalan peredaran bruto Wajib Pajak telah melebihi Rp4,8 miliar, atas penghasilan yang lebih tersebut tetap dikenai tarif final dan akan mulai dikenai tarif Pasal 17 Undang-Undang PPh pada Tahun Pajak selanjutnya. Selanjutnya, Wajib Pajak yang bersangkutan tidak boleh lagi menggunakan tarif PPh final 0,5%.

Bagaimana Cara Menyetor PPh Final 0,5%

Penghitungan PPh final 0,5% sesuai PP Nomor 55 Tahun 2022 dilakukan setiap Masa Pajak. Sejalan dengan ketentuan tersebut pajak yang terutang juga disetor oleh Wajib Pajak setiap Masa Pajak. Untuk Wajib Pajak yang bertransaksi dengan pihak pemotong atau pemungut, pajak terutang akan dipotong/dipungut oleh pemotong atau pemungut pajak setiap transaksi.

Selain itu, Wajib Pajak yang bertransaksi dengan pemotong atau pemungut harus mengajukan permohonan surat keterangan kepada Direktur Jenderal Pajak. Lebih lanjut, tata cara penyetoran dan tata cara pemotongan atau pemungutan diatur dalam Peraturan Menteri Keuangan.

Baca juga tentang UMKM , PPh 23 Jasa lain yang dipotong 2%