Pembayaran yang diterima Nasabah tidak dikenakan Pajak

Aspek Pajak Asuransi jiwa termasuk yang paling sering ditanyakan oleh masyarakat. Semoga tulisan ini dapat menjawab pertanyaan tersebut. Dikutip dari laman Otoritas Jasa Keuangan, setidaknya ada empat macam jenis asuransi jiwa. Asuransi jiwa berjangka, asuransi jiwa seumur hidup, asuransi jiwa dwiguna, asuransi jiwa unit link.

Pembayaran yang diterima nasabah dari Perusahaan asuransi jiwa sebagai penggantian biaya perawatan karena sakit, kecelakaan, atau karena meninggalnya orang yang tertanggung serta asuransi beasiswa bukan merupakan objek pajak. Ketentuan dalam pasal 4 ayat (3) huruf e UU PPh stdd dengan UU Cipta kerja sercara jelas dan bersifat limitatif menyatakan demikian.

Contoh 1

Tn. A adalah nasabah dari Perusahaan Asuransi X. Dibulan Januari 2023 Tn A sakit dan dirawat. Karena sesuatu hal biaya Perawatan rumah sakit dibayarkan terlebih dahulu oleh Tn.A dan setelah itu Tn. A mengklaim ke Perusahaan Asuransi. Bagaimana pajak asuransi nya? Pembayaran yang diterima oleh Tn.A sebagai pengganti biaya perawatan tersebut bukan merupakan Objek Pajak.

Contoh 2

Tn.A meninggal dunia dan ahli warisnya mendapatkan santunan uang pertanggungan asuransi sejumlah 5 Milyar. Bagaimana pajak asuransi nya ? Maka uang pertanggungan yang diterima oleh ahli waris Tn. A bukan merupakan objek pajak.

Pembayaran yang diterima Nasabah dikenakan Pajak

Jensi Produk asuransi yang ada saat ini sangat beragam. Sebagai contoh produk asuransi yang ada unsur invesatasi/tabungannya seperti unitlink. Hal ini dapat saja menjadi objek pajak atau sebaliknya. Ketika nasabah memperoleh pengembalian hasil investasi tersebut lebih besar dari jumlah premi yang dibayarkan maka selisih tersebut merupakan objek pajak.

Contoh 3

Tn. B adalah nasabah asuransi Perusahaan asuransi X. selama 20 tahun Tn. Membayar Premi sejumlah Rp.600.000.000 dan menerima nilai tunai Rp.700.000.000, maka yang menjadi objek pajak adalah seilisih dari 700.000.000-600.000.000 = Rp. 100.000.000. selisih ini adalah keuntungan Tn.A atas sebagian premi yang diinvestasikan.

Perhitungan dan Pelaporan Pajak

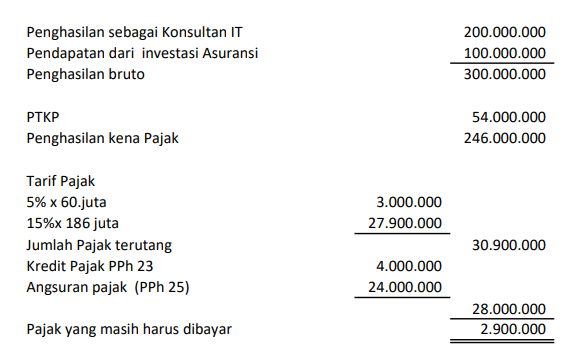

Bagaimana perhitungan pajak atas selisih keuntungan investasi pada contoh nomor 3? Dihitung pada akhir tahun pajak dengan menjumlahkan dengan penghasilan lainnya (jika ada) kemudian dikurangi dengan PTKP untuk mendapatkan Penghasilan kena Pajak. Setelah dihitung besarnya pajak terutang dengan menerapkan perkalian Pernghasilan kena pajak dikali tarif Progresif

Contoh :

Tn B. pada contoh 3 diatas Status TK. memiliki penghasilan berupa fee sebagai tenaga ahli/ Konsultan IT. selama setahun sejumlah Rp 200.000.000. mempunyai kredit pajak PPh 23 sebesar 4.000.000 serta telah melakukan pembayaran angsuran PPh Pasal 25 selama setahun sejumlah 24.000.000 . Jumlah PPh terutang adalah sebesar Rp. 30.900.000. PPh terutang setelah dikurangi uang muka pajak yang sudah dibayarkan oleh Tn B. berupa angsuran PPh 25 dan pemotongan PPh 23 oleh kliennya maka jumlah yang masih harus dibayar Tn. B adalah sejumlah Rp.2.900.000, sebagaimana perhitungaan dibawah ini :

Perthitungan teresebut dilaporkan oleh Tn B dalam SPT Orang Pribadi 1770 .

Bagaimana dengan asuransi Jiwa Dwiguna? Asuransi Dwiguna yang sebelumnya merupakan yang dikecualikan dari objek Pajak, kini tidak lagi. Dalam UU Cipta kerja, asuransi dwiguna sudah dihapus dari Pasal 4 ayat (3) huruf e.

Semoga tulisan tersebut diatas bermanfaat.

Baca Juga : Pajak Hibah rumah pemberi dan penerima terdapat hubungan kepemilikan